クリニックの開業資金の調達方法を解説!成功しやすい事業計画書の記入例

最終更新日:2025/7/4

こんにちは!創業融資支援特化行政書士の梅田です。

今回は、クリニックの開業にあたって利用できる資金調達方法について解説します。

・資金調達手段の選び方

・創業融資を受けるコツ

・融資が成功しやすい事業計画書の書き方

・開業地域ごとの創業融資制度の徹底比較

まで、網羅して学べるように創業融資特化の行政書士が解説しています。

開業に向けての資金調達の不安を少しでも解消できる機会となれば幸いです。

クリニックの開業資金の目安

クリニックの開業資金の調達方法

クリニックの開業資金の調達方法には以下のようなものがあります。

1.日本政策金融公庫からの創業融資

2.地方自治体の制度融資

3.補助金

4.クラウドファンディング

5.その他

順番に解説をします。

日本政策金融公庫の創業融資

政府系の金融機関である日本政策金融公庫が創業期の融資対象者に対して、「低金利」「長期」「固定金利」「無担保・無保証」などの有利な条件で貸し付けを行う融資です。

新規の開業者にとってはメリットが非常に多く、多くの経営者が開業にあたってこの融資を受けています。

借入限度額は、7,200万円(うち運転資金4,800万円)。

返済期間は、設備資金は20年、運転資金は10年以内(うち据置期間5年以内)。

利率は使い道、返済期間、担保の有無によって変動します。

1.低金利

2.固定金利

3.返済期間が長期で設定可能。

4.原則無担保・無保証

5.返済不要な期間(据置期間)の設定が可能。

1.信用情報や自己資金の金額によっては希望金額の調達が難しい場合がある。

2.創業計画書を作るのが難しい。

3.月々の返済が資金繰りを圧迫する可能性がある。

地方自治体の制度融資

民間の金融機関である信用金庫などと信用保証協会、地方自治体が連携して創業期の融資対象者に対して、「低金利」「長期」「固定金利」「無担保・無保証」などの有利な条件で貸し付けを行う融資です。

新規の開業者にとってはメリットが非常に多く、日本政策金融公庫の創業融資かこの制度融資のどちらかを選ぶことが多いです。

借入限度額等の条件の詳細に関しては、各地方自治体によって様々です。

1.低金利

2.固定金利

3.返済期間が長期で設定可能。

4.原則無担保・無保証(法人の場合は、経営者保証をつけないために信用保証料の上乗せが必要な場合があります。)

5.返済不要な期間(据置期間)の設定が可能。

6.地域によっては、利子補給や保証料補助の制度がある場合がある。

7.民間の金融機関との取引関係を作ることができる。

1.信用情報や自己資金の金額によっては希望金額の調達が難しい場合がある。

2.創業計画書を作るのが難しい。

3.月々の返済が資金繰りを圧迫する可能性がある。

4.日本政策金融公庫と比較して、融資実行までが長期化する傾向にある。

5.信用保証料の支払いが必要。

補助金

地方自治体や国が補助対象事業に対して、対象経費の一部を補助してくれるものです。ほとんどの補助金は返済不要なため、資金繰りを圧迫しない資金調達の方法として人気です。

ただし、デメリットも多く、各補助金への理解が必要なため調達の難易度が高いことも特徴です。

開業時に使える補助金の代表に「小規模事業者持続化補助金」などがあります。

アップ創業支援行政書士事務所は第17回小規模事業者持続化補助金【創業型】の申請サポートに対応しています。(2025年4月~5月)

第17回小規模事業者持続化補助金【創業型】の相談受付は終了いたしました。(2025年6月)

1.返済が不要

1.ずっと公募しているわけではなく、タイミングが合わなければ申し込むことができない。

2.対象経費は先に支払う必要があり、補助金は対象期間が終了してからの後払いとなる。

3.補助期間よりも前に支払った経費は対象にならない。

4.補助金の交付が決定した後も、補助事業の事業報告を継続的に行う必要がある。

クラウドファンディング

インターネットを介して不特定多数の人々から少額ずつ資金を調達する資金調達方法です。テストマーケティングとしての効果もあり、近年増えてきている資金調達方法ではありますが、様々な形態があることや事前に情報収集が必要なため難易度の高い資金調達方法です。

1.金銭での返済が不要な形態もある。

2.テストマーケティングとして利用できる。

1.手数料が比較的高額なことがある。

2.リターンを提供するための環境を整える必要がある。

3.目標金額に達さないと調達ができないことがある。

その他

その他の開業時の資金調達方法には、ベンチャーキャピタルやエンジェル投資家からの出資などがあります。

1.返済の義務がない。

2.ベンチャーキャピタルの経営のノウハウを活用することができる。

1.開業当初から権利関係が複雑化し、持ち株比率が低下する。

2.経営への干渉が行われることがある。

3.早期的な成果を求められることがある。

クリニックの開業資金で融資を受けるコツ

ここでは、金融機関から開業資金の融資を受けるコツを解説します。

自己資金を用意

自己資金は開業時の融資においてはとても大事です。

また、金額に加えてその経緯も重要視される傾向にあります。

毎月の給料から少しずつためてきたお金などは事業への本気度が感じられるため、金融機関からの印象が良くなる傾向にあります。

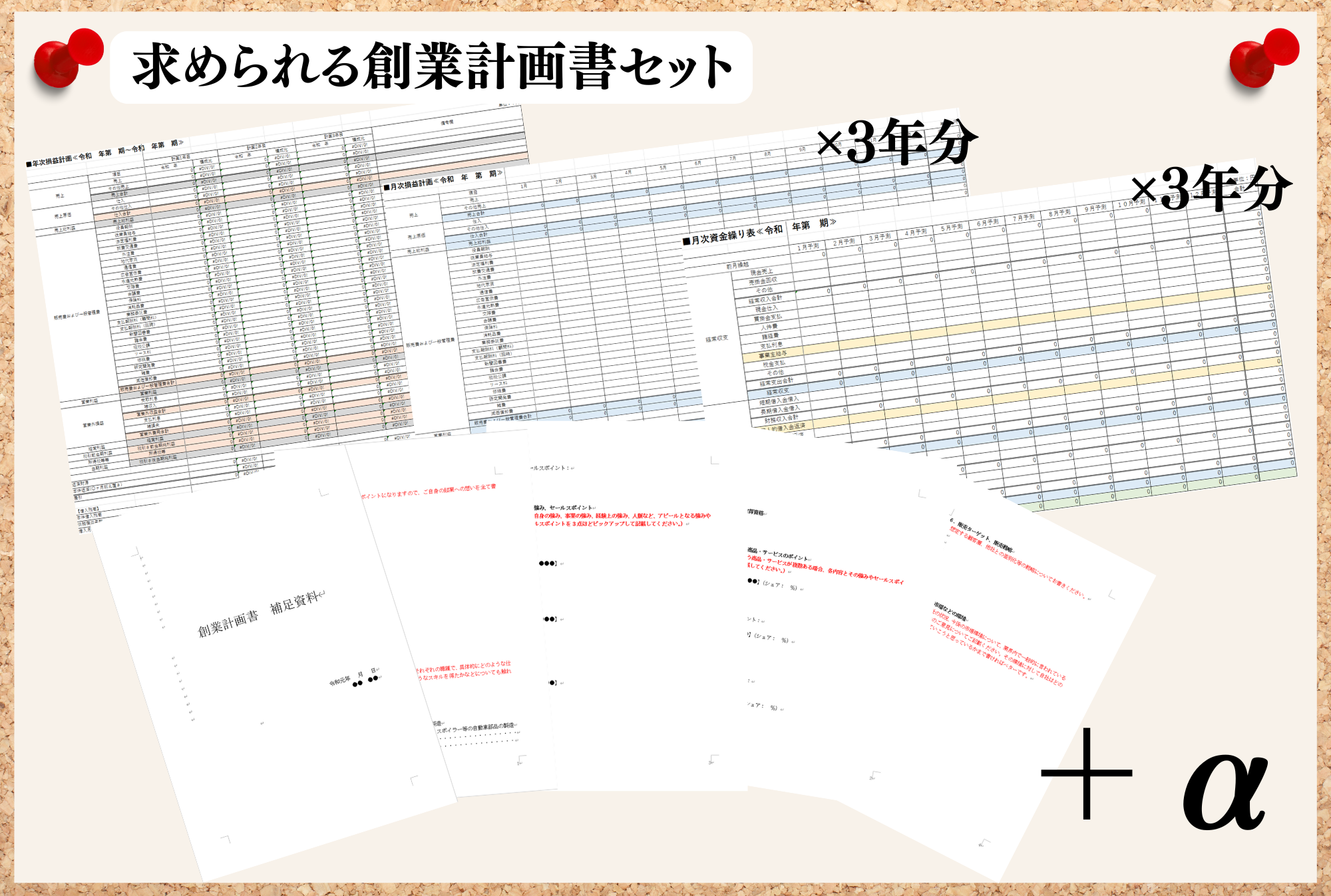

足りない情報を資料で補完

※2分程度のアンケートにご回答いただいた方のみダウンロード可能です。

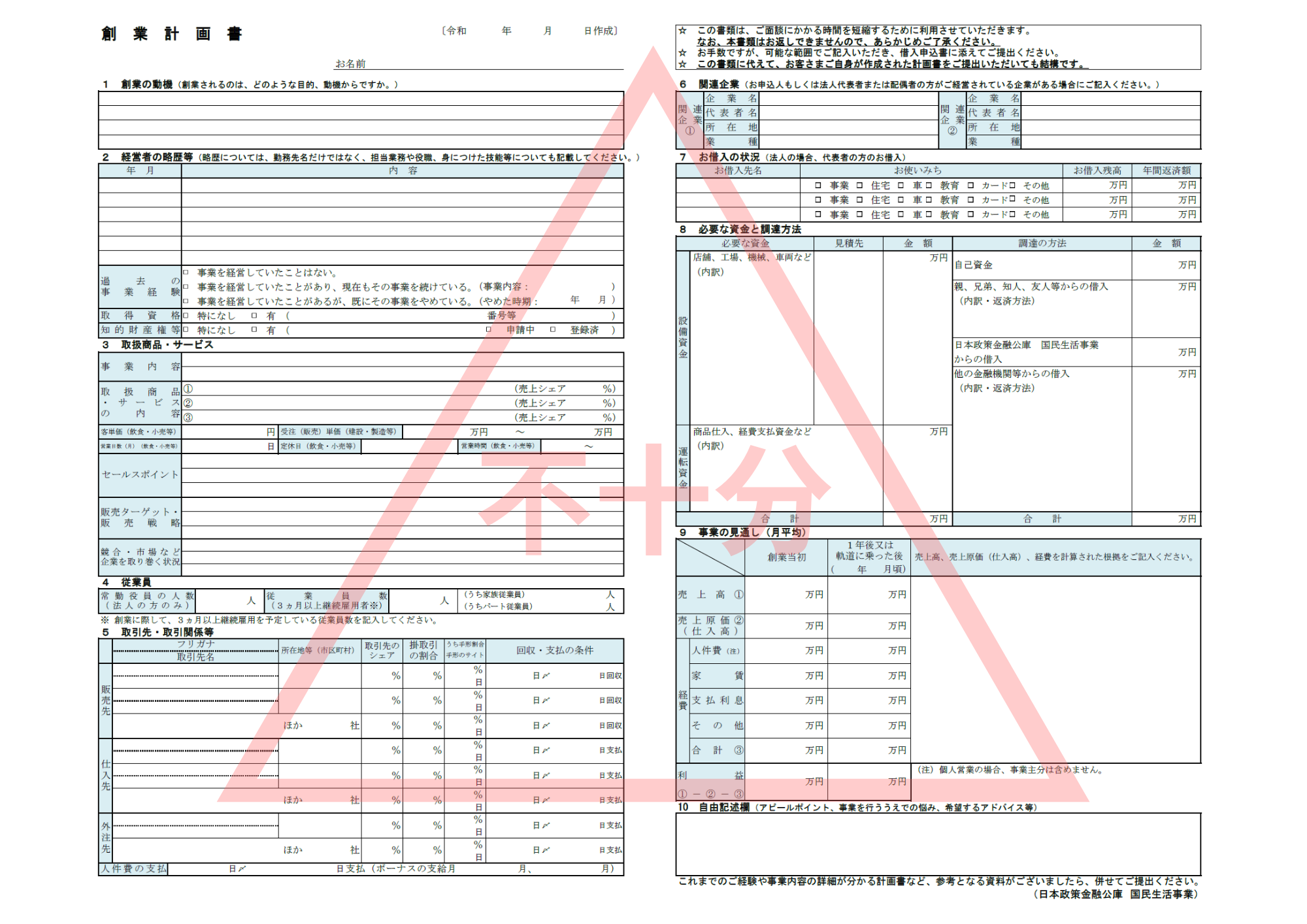

日本政策金融公庫は創業融資の申込者向けにA3一枚分程度の簡易なフォーマットを用意してくれていますが、伝えられる情報量が圧倒的に少ないです。

特に、金融機関が最も重要視している現金ベースでの計画書である「資金繰り表」はフォーマットには記載スペースがありません。最低限、資金繰り表は別途用意することをお勧めします。

金融機関が求める内容がしっかり含まれている計画書のセットが用意できると審査通過率がグッと上がります。

面談対策

どれだけ丁寧な計画書を作成しても、自分の言葉で伝えることができなければ意味はありません。

専門家に創業計画書の作成を依頼した場合でも、必ずその内容を自分の言葉で伝えられるように面談の練習をしておきましょう。

準備する書類

融資を受けるために準備する必要があるのは以下のようなものです。

必須

借入申込書、創業計画書、通帳の6か月分のコピー、納税を証明する書類、設備資金で借り入れる場合その見積書、物件の使用権利を証明するもの、許認可が必要な業種はその許可証

任意

創業計画書を補完する資料、資金繰り表、すでに売上が確定しているものに関しては契約書など、見込み顧客のリスト、会社のパンフレットなど

【有料級】クリニックの創業計画書の作成のコツ

※2分程度のアンケートにご回答いただいた方のみダウンロード可能です。

創業計画書の各項目に沿って作成の方法やコツを簡単に解説します。ここでは資金繰り表についても解説します。

1.創業の動機

2.創業者の経歴

3.セールスポイント

4.資金使途・金額・返済期間

5.損益計画

6.資金繰り表

創業の動機

【重要度:☆ 難易度:△】

創業の動機はとても重要な項目です。A4半分くらいの量を目安に書くと良いでしょう。

ポイントは以下のような点です。

熱意を伝えることが大切です。

成り行きでの開業であることや即売却を考えているなど印象がわるくなるような記述は控え、自身の体験などからクリニックという事業に対して社会的意義を見出したきっかけ等を書くと良いでしょう。

NG例

儲かりそうだと思ったから

OK例

〇〇の体験を通して、〇〇をすることが〇〇に貢献できると考え、自分の〇〇という経験を活かすことができると考え開業を決意しました。

創業者の経歴

【重要度:◎ 難易度:△】

金融機関は事業が成功するかどうかを創業者の経歴から判断することが多いです。A4一枚分程度を目安に書くと良いでしょう。

ポイントは以下のような点です。

ご自身のキャリアを単純に記載するのではなく、そこで何を学んだのか、この事業でどのように活かすことができるのかまで記載すると良いでしょう。

NG例

〇〇

OK例

〇〇として、〇〇をすることで〇〇のような能力を身に着けることができました。本事業では〇〇でこの能力を活かして〇〇することができると考えています。

直接事業に活かすことができる経歴がない場合でも少しでも関連性を見出す。

NG例

経験なし

OK例

本事業に直接的に活かせる経歴ではありませんが、中間管理職として部下を複数人まとめていた経験があり、今回の創業にあたっては円滑な組織構築を行い、スムーズに軌道に乗せることに役に立つと考えています。

セールスポイント

【重要度:☆ 難易度:◎】

他社との差別化ポイントや自社の強みをしっかりアピールしましょう。A4一枚~二枚程度を目安に書くと良いでしょう。

ポイントは以下のような点です。

ターゲットを明確にすることが重要です。この層のお客様は必ず自社を利用してくれると自信を持って言える層を細分化して記載しましょう。

その際、アンケートや市場調査等を行うと説得力が増します。

NG例

〇〇

OK例

〇〇市に住む、〇〇というニーズを持つ、〇歳~〇歳の〇性

自社の強みや差別化ポイントが明確だと金融機関は事業の成功について納得感を持ってくれます。

この際、競合他社となる相手の調査等を行うと説得力が増します。

NG例

病気を治せる

OK例

〇〇なため安心感のあるサービスを提供することができ、他社にはまねをすることができない〇〇という強みがあります。

資金使途・金額・返済期間

【重要度:◎ 難易度:△】

資金使途や金額、返済期間は金融機関にとって重要な判断材料です。

適切な金額を適切な用途で使用することをしっかり示しましょう。相見積もりを取って検討したことなどを伝えられると金額に納得感が生れて良いでしょう。

ポイントは以下のような点です。

借りれるだけ借りたい、返済期間は最長で、というような要望は通りません。見積書等の積算根拠を提示して妥当な金額を提示しましょう。

NG例

借りれるだけ

OK例

資金使途:設備資金2,500万円、運転資金500万円 調達方法:御行借入2,000万円、自己資金1,000万円 返済期間:7年(据置期間3カ月)

損益計画

【重要度:◎ 難易度:〇】

損益計画は月次で36か月分、それらをまとめて年次で3年分を作成しましょう。

ポイントは以下のような点です。

売上は算定根拠をしっかり示しましょう。売上を分解し、しっかり検討することが大切です。その他、変動要素のある人件費なども同様です。

経費などは業界平均などを参考に厳しめに見積もりましょう。

業界平均などとの乖離がある計画書を作成する場合はその根拠も併せて伝えられるようにしておきましょう。

業界平均を調べる際に参考になるのが業界別審査事典や日本政策金融公庫が公表している業界平均等です。

資金繰り表

【重要度:☆ 難易度:☆】

資金繰り表は損益計画では把握できない、現金ベースでのお金の残り方を把握するための計画書です。

この計画を作ると金融機関への返済財源の明確化や黒字倒産の回避につながります。月次で36か月分を作成しましょう。

ポイントは以下のような点です。

経営上、損益計画上での会計処理さと現金の動きが連動しない場合が多くあります。

これは、損益計画(損益計画書)は発生主義で財務を管理しているためです。

そのため、売上がしっかり計上されている計画書を作成しても、その通り経営していると会社に現金が残らないということがあります。

そういった支払いサイトや入金サイトのずれを考慮して、現金主義で経営を管理するためのツールが資金繰り表です。

以下は、損益計画とずれが生じる可能性のある取引です。

売上

売上は掛け取引や手形取引の対象となりやすいです。

業界によっては売上の会計処理から半年後の入金などもあり得ます。

そういった業界の場合は、その入金サイト中の経費支払いのための現金を確保できることが資金繰り表上で表現できていなければなりません。

また、近年は飲食店やアパレルショップといった現金での取引が多かった業界でもキャッシュレス化が進んできており、入金サイトにずれが生じるようになってきているため注意が必要です。

仕入れ

仕入も売上と同じく掛け取引や手形取引の対象となりやすいです。

仕入れは売上とは逆に、支払いサイトが長くなり支払いタイミングが後ろにずれるほど資金繰りは安定します。

売上の入金サイトよりも仕入の支払いサイトが短い場合は資金繰りが圧迫されることになりますので資金繰り表上でしっかり管理する必要があります。

人件費

人件費にも注意が必要です。

締め日と給与支払い日が同月の場合は問題ありませんが、例えば、締め日が月末25日、支払日が翌月10日などの場合は損益計画上での給与の会計処理と現金の動きにずれが発生します。

その他の経費

その他、細かい日々の経費をクレジットカードを使っているような場合は支払いは翌月になることが多いため会計処理とのずれを考慮する必要があります。

税金支払い

税金の支払いタイミングは企業によって異なります。中間納付が必要な場合などはそのタイミングをしっかり反映させて管理しましょう。

現金を伴わない経費は損益計画には登場しますが、現金支出を伴わないため資金繰りには影響がありません。

そのため初期投資が大きく減価償却を毎月大きく計上している場合は利益以上に現金が残るということも多いです。

代表的なものは以下のようなものです。

減価償却費

会計処理上損益計画には表れない現金の支出があります。

これらが多いと損益計画上では利益が大きくても現金はほとんど残っていないということがあります。

資金繰り表を活用することで経費以外の現金支出を管理しましょう。

代表的なものは以下です。

借入金の増加/返済

借入金の増減は負債の増減のため貸借対照表上で表され損益計画(損益計算書)には表れません。

ただし、利息の支払いは営業外費用として経費となります。

個人事業主の給料等

法人の「役員報酬」は経費ですが、個人事業主の事業主給与は経費にはなりません。したがって損益計画(損益計算書)には表れません。

設備購入/売却

例外はありますが、原則として減価償却が必要な資産の購入や売却は経費や売上にはならず、資産の増減となるため貸借対照表上で表され損益計画(損益計算書)には表れません。

資産性の保険料支払い

保険料支払いには経費となる場合と資産として計上する場合があります。

後者の場合は貸借対照表上で表され損益計画(損益計算書)には表れません。

クリニックの開業資金の調達を専門家に依頼するメリット

専門家に融資のサポートを依頼するメリットは以下のようなものが考えられます。

1.資金繰り表など高度な専門知識が必要な計画書の作成が可能。

2.金融機関の目線で計画書や補助資料が作成可能。

3.開業時期に合わせてスケジューリングが可能。

4.クリニックの開業に必要な許認可申請も併せて依頼可能。(当事務所のような行政書士が対応できる専門家に限る)

5.面談対策ができる

クリニックの開業資金の調達を専門家に依頼するデメリット

逆に専門家を利用することによるデメリットも存在します。

1.報酬が発生する。

2.創業融資特化の専門家ではないケースがある。(税理士が税務相談のフロント商品として格安で扱っていて粗悪なケースなど)

【地域別】クリニックの開業で使える創業融資の制度一覧

新規で起業や開業をする場合に有利な条件で借りることのできる創業融資の制度は、全国共通の日本政策金融公庫の制度の他にも地方公共団体が実施しているものも数多く存在しています。

日本政策金融公庫の創業融資と地方公共団体の制度融資の融資のどちらが有利ということはできません。

特に、借入限度額が大きいことや融資実行までの期間のスピード感は日本政策金融公庫の方が有利なことが多いことに対し、制度融資では利子補給という一定の利息金額や保証料に対して補助金がでたり、民間の金融機関との取引関係を構築できるという点でメリットが大きいことが多いです。

ご自身の住んでいる地域や開業予定地の制度融資を以下のページから確認してみて有利だと思う制度に申し込みをすることをおすすめしています。

判断が難しい場合は当事務所『アップ創業支援行政書士事務所』に比較検討をご依頼いただければ無料でご対応いたします。

下記記載の地域以外でもご対応いたしますのでぜひご検討ください。

兵庫県でのクリニックの開業

>【2025年版】兵庫県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

大阪府でのクリニックの開業

>【2025年版】大阪府の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

京都府でのクリニックの開業

>【2025年版】京都府の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

奈良県でのクリニックの開業

>【2025年版】奈良県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

滋賀県でのクリニックの開業

>【2025年版】滋賀県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

和歌山県でのクリニックの開業

>【2025年版】和歌山県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

三重県でのクリニックの開業

>【2025年版】三重県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

名古屋市(愛知県)でのクリニックの開業

>【2025年版】愛知県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

その他の地域でのクリニックの開業

>【2025年版】広島県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】山口県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】鳥取県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】島根県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】香川県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】高知県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】徳島県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】愛媛県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】静岡県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】山梨県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】福井県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】富山県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】石川県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】長野県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

>【2025年版】岐阜県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

まとめ

いかがだったでしょうか。クリニックの開業時に利用できる資金調達の方法はさまざまですし、それぞれ押さえるポイントが違います。当事務所のような専門家を利用することはこれらを調べる手間を省き、その他の開業準備をスムーズに進めることに役に立ちます。ぜひ、お気軽にご相談ください。

梅田遼翔

行政書士

銀行融資診断士®

創業融資、許認可、会社設立をまとめて支援する創業のワンストップ支援を展開している。

創業後には財務コンサルタントとして『経営者をお金の悩みから解放する』をモットーに資金繰りの管理や追加の資金調達を支援。

全国すべての地域の創業の相談に対応。

資金調達についての無料相談はこちらから

こちらのお問い合わせフォームは【お客様専用】となっております。

お客様対応や協業等のご相談は直接代表までご連絡ください。

電話番号:090-5306-5763