銀行融資を意識した会社設立、代行依頼のポイント!

最終更新日:2025/4/18

こんにちは!財務コンサルタント・行政書士の梅田です。

今回は、『資金繰りが苦しいときに見るノート』の番外編として、銀行融資が受けやすくなるような会社設立のポイントを解説していきます。

会社の資金繰りが安定するかどうかは会社設立の段階から決まってくるといっても過言ではありません。

自分で会社設立をする場合も、行政書士などの専門家に設立代行をする際にも必要な知識となります。特に、専門家に代行を依頼する場合、その専門家が設立後の財務に精通しているケースはほとんどないのでこちらからしっかり要望を伝えられるよう勉強しておきましょう。

ポイント1:本店所在地は自宅?事業所所在地?

本店所在地を決定する際によく問題になるのが、自宅と事業所(店舗やオフィス)のどちらを本店所在地にするかという点です。

使いたい自治体の制度融資の要件の当てはまりやすさ

制度融資は県と市区町村などの自治体ごとにあるケースが多いので、例えばA県B市に自宅があってC県D市に事業所を置く場合は、A県の制度融資、B市の制度融資、C県の制度融資、D市の制度融資を比較検討することになります。

制度融資の要件は以下のような形で設定されていることが多いです。

[1]本店所在地のみが要件

[2]事業所の所在地が要件

[3]本店と事業所の所在地どちらも要件

加えて、事業を営んできた期間も要件とされることが多いため、創業融資は日本政策金融公庫から受けることができても、その後、自治体の制度融資を利用したいタイミングで本店を移転してもすぐには利用できないというケースもあり、会社設立の時に慎重に決定する必要があります。

また、首都圏や大きな自治体の方が中小企業向け施策が充実している傾向にあるので、出店エリアに悩んでいるタイミングではこうした要素も判断指標のひとつに入れると良いです。

実家が商売をしている場合は要注意

親が事業を営んでいる場合で、過去に金融事故があったり、現在延滞中であったり、リスケ中など、その他信用保証協会の保証を受けられない状況となっている場合、本店所在地からその親が紐づき、その子供の経営する会社も親の影響を受け、融資を受けられないことがあり得ます。

なので、実家が商売をしている場合は注意して本店の所在地を決定しましょう。

このコラムの最後に、関西、東海地方の各自治体の制度融資の比較検討サイトのURLを記載しているので是非参考にしてみてください。

ポイント2:株主、取締役の構成メンバー

株主や取締役のメンバー以下のような人物がいると融資が受けにくくなります。

・反社会的勢力、犯罪歴がある

・自分の会社を経営していて、過去に金融事故があったり、その会社が融資の返済が延滞中であったり、リスケ中、その他信用保証協会の保証を受けられない状況となっている

このような状況は、融資申し込み後に金融機関から指摘を受けた後に、変更すればよいというほど単純ではなく、影響が尾を引くので要注意です。

また、融資申し込み前に気が付いて役員変更をしたとしても登記の履歴次項全部証明書に出てきますし、設立時の出資者(発起人)も定款に記載されるのでやはり影響が出る可能性があります。

ポイント3:資本金の額

現在、資本金は1円からでも会社は設立できますが資金繰りの観点からいうと望ましくありません。

資本金は300万円以上で消費税の免税も意識すると1,000万円未満の金額が適当と言えます。

債務超過になりやすい資本金額

資本金が少ないと債務超過になりやすく、債務超過は財務指標が悪いと判断され、融資が受けにくくなります。

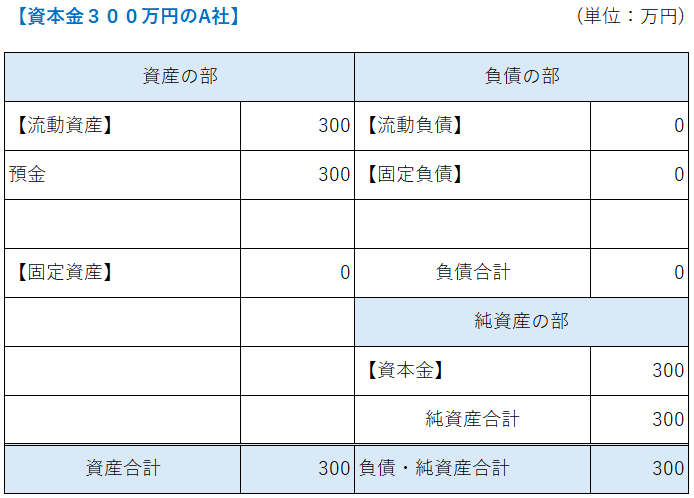

設立時の資本金が300万円の会社と1万円の会社の設立時の貸借対照表は以下の通りです。

ここから、A社とB社が創業直後で思うように売上が作れず、200万円の赤字となった場合の貸借対照表を比較してみましょう。

預金300-赤字額200で100が現金として残っています。

結果、200万円の赤字でも資本金が300万円あるので、100万円の資産超過となっています。

資本金では足りない分、役員借入金や銀行融資で補うことになります。

結果、200万円の赤字だと資本金が1万円なので199万円の債務超過となっています。

このように、資本金が少ないと債務超過になりやすいことがわかります。

財務指標が悪化しやすい資本金額

次は、100万円の黒字を出した場合の貸借対照表を比較してみましょう。

自己資本比率:40%

(400÷1,000×100=40%)

安全性の高い企業だと評価されます。

自己資本比率:10.1%

(101÷1,000×100=10.1%)

A社と比較すると安全性の低い企業だと評価されます。

銀行の評価する財務指標には『自己資本比率』というものがあり、これが低すぎると融資を受けるとこが難しくなります。ただし、中小企業は一般的に資本力が大きくないことが多く必ずしも重要視される項目ではありませんので、ひとつの判断指標とすると良いでしょう。

創業融資における自己資金との関係性

創業融資において非常に重要な『自己資金』と『資本金』は近い意味ですが別の概念です。

例を挙げると、

・手元のお金1,000万円(全て事業に投資)

資本金:100万円 手元に900万円→自己資金1,000万円

・手元のお金100万円+消費者金融200万円

資本金:300万円→自己資金100万円

・手元のお金1,000万円(事業に使うのは500万円)

資本金:300万円 手元に700万円→自己資金500万円

なので、創業融資において認めてもらいたい『自己資金』を全額『資本金』としなければならないということではなく、また、『資本金』を見せ金で大きく見せてもそれは『自己資金』として認めてもらえないということになります。

ポイント4:事業目的

定款に記載する『事業目的』も銀行融資を受けるためには重要です。

記載をさけたい業種

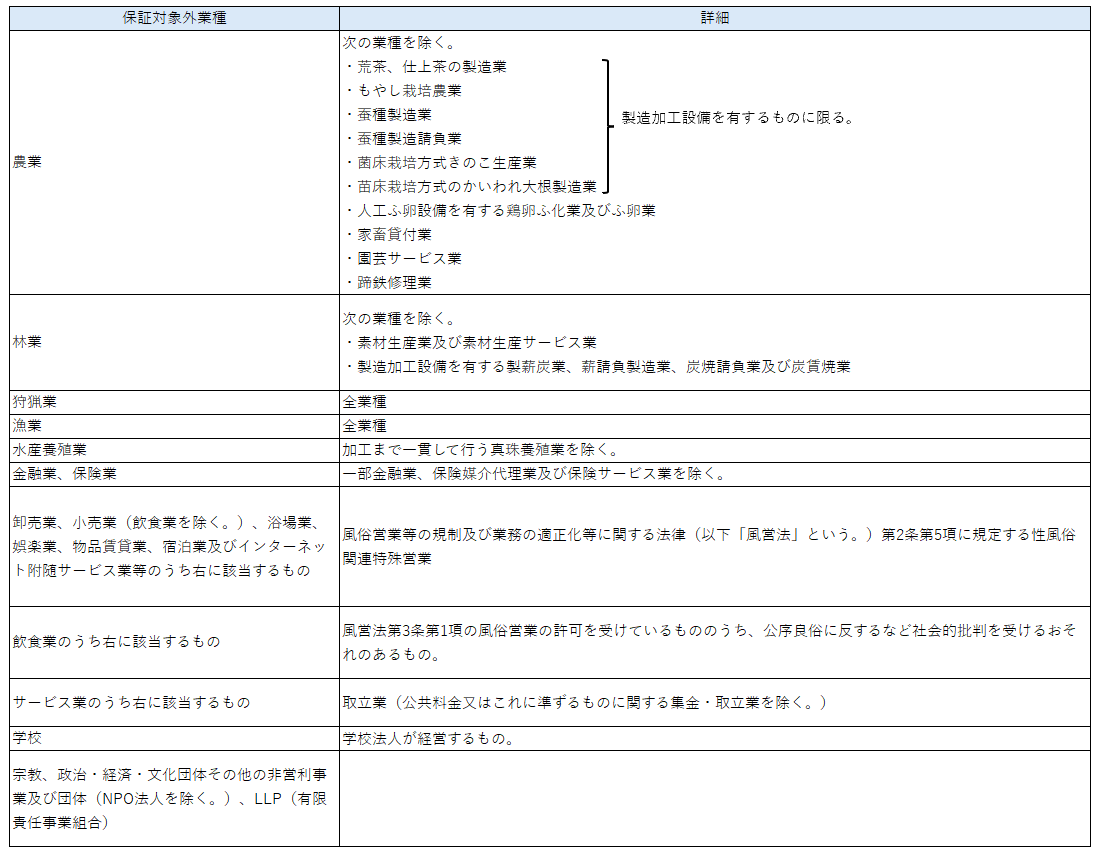

信用保証協会や日本政策金融公庫の対象外業種を目的に記載すると融資の対象外となってしまう恐れがあります。信用保証協会の対象外業種は以下の通りです。

また、対象外ではなくても投資や金融に使用する資金は銀行融資の資金使途に含まれないので、投資業、金融業が目的にあると警戒されることになります。

そもそも、「やるかもしれない」という理由だけで具体的な計画がないのに何十個も目的を記載しているようなケースでは何業の会社なのかということがわからず、審査等において心証は良くありません。

記載が必ず必要な業種

許認可を必要とする業種は必ず事業目的に記載する必要があります。

融資実行の条件に許認可の取得は必須であり、許認可の要件には事業目的に該当事業が記載されていることが必要になります。つまり、間接的にですが事業目的には融資を受けたい事業がしっかり記載されている必要があります。

創業時の融資実行までの簡単な流れは以下の通りです。

-

STEP

- 会社設立

-

STEP

- 融資申し込み・審査

対象外事業ではないかどうかが見られます。

-

STEP

- 許認可取得

定款の事業目的の記載の有無が見られます。

-

STEP

- 入金

許認可が取得出来ているかが見られます。

ポイント5:決算月の決定

決算期の違いによって銀行融資に大きく影響がでることはありませんが、結果的に申し込みのタイミングや1期目の長さなどに影響が出る可能性があります。

ポイントは以下の通りです。

[1]1期目の月数が10カ月以上

→6か月未満の決算書は評価されにくいので1期目はなるべく長くしておきたいです。

[2]消費税の課税・免税が資金繰りに影響

[3]決算対策の対応のしやすさ

→売上のピークが後半にくると決算対策がしにくいので業種によってはそこも考慮しましょう。

会社設立代行を依頼するときのチェックポイント

定款が100%テンプレートの代行は避ける

創業期の中小企業の定款はある程度決まった様式で問題ないことが多いですが、業種によってはこれまでの章で解説してきたような決算期の設定や事業目的の記載に注意が必要であったり、銀行融資を受けるためには本店所在地の選定や設立時役員の記載に慎重にならなければならないことが少なくありません。

必ずしも、銀行融資や経営そのものに精通している専門家を選ぶ必要はありませんが、お客様の要望をしっかり反映させた会社設立代行をしてくれる専門家を探しましょう。

許認可申請を同時に受注してくれる専門家を選ぶ

許認可が必要な業種で開業する場合、同じ専門家に依頼をすることが開業スケジュールなどを考えると望ましいです。会社設立の代行の窓口となっている専門家には、行政書士、司法書士、一部の税理士などがありますが、この中で許認可に一番精通しているのは行政書士です。

創業融資を同時に受注してくれる専門家を選ぶ

前の章でも解説したように、会社設立や許認可は融資実行の条件となるので、資金調達とは密接な関係にあります。理想は、会社設立や許認可等の申請と同時に資金調達業務を進めることが重要となります。したがって、創業融資のサポートもできる会社設立代行の専門家を利用することで開業準備が大幅に楽になります。

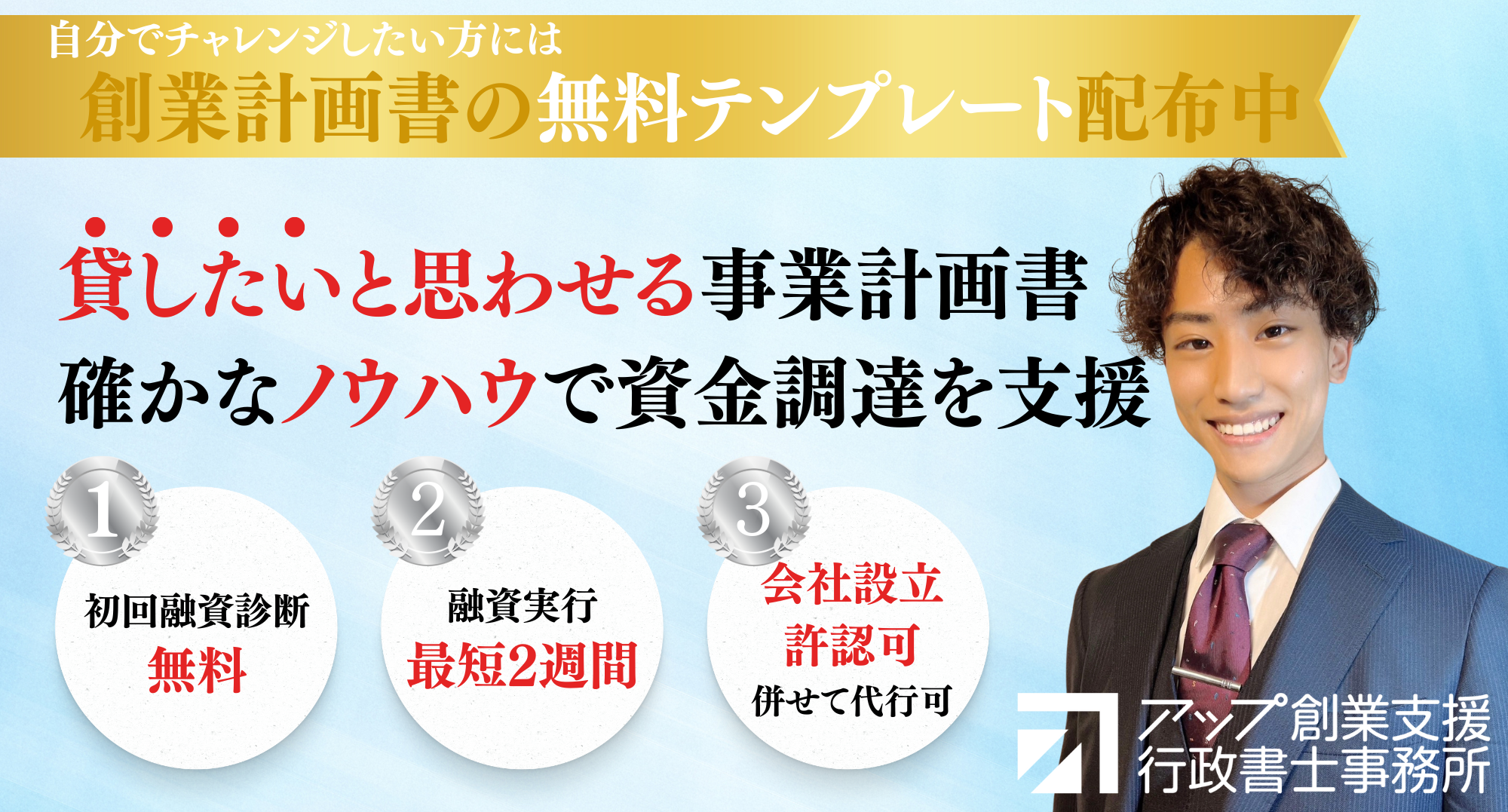

『アップ創業支援行政書士事務所』は、会社設立、許認可、創業融資の全てを同時進行で取り扱える行政書士事務所です。

法律手続きや資金調達など以外の、店舗・商品開発や採用、営業などの本業に集中して開業準備を行いたい方にはおすすめのパッケージサービスとなっているので是非お気軽にお問い合わせください。

会社設立と同時に使える各自治体の制度融資

会社を設立して事業を始める場合に有利な条件で借りることのできる創業融資の制度は、全国共通の日本政策金融公庫の制度の他にも地方公共団体が実施しているものも数多く存在しています。

日本政策金融公庫の創業融資と地方公共団体の制度融資の融資のどちらが有利ということはできません。

特に、借入限度額が大きいことや融資実行までの期間のスピード感は日本政策金融公庫の方が有利なことが多いことに対し、制度融資では利子補給という一定の利息金額や保証料に対して補助金がでたり、民間の金融機関との取引関係を構築できるという点でメリットが大きいことが多いです。

以下のページから確認してみて有利だと思う制度に申し込むことができるように、本店所在地を決定することをおすすめしています。

判断が難しい場合は当事務所『アップ創業支援行政書士事務所』に比較検討をご依頼いただければ無料でご対応いたします。下記記載の地域以外でもご対応いたしますのでぜひご検討ください。

兵庫県

>【2025年版】兵庫県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

大阪府

>【2025年版】大阪府の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

京都府

>【2025年版】京都府の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

奈良県

>【2025年版】奈良県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

滋賀県

>【2025年版】滋賀県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

和歌山県

>【2025年版】和歌山県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

三重県

>【2025年版】三重県の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

名古屋市(愛知県)

>【2025年版】名古屋の起業・開業で利用できる創業融資!事業資金の調達方法を徹底比較!

当事務所と財務顧問を契約するメリット

ここまで銀行融資が有利になるような会社設立について解説してきました。

創業時から当事務所を財務顧問として契約していただくことで、創業時から銀行にとって融資を出しやすい企業として成長していくことが可能です。

貸借対照表や損益計算書を金融機関の目線で修正し、そのうえで財務指標を算出するためより高度な財務分析が可能です。

また、それらを参考に銀行格付けの分析を行い、借入の可能性を探ることで銀行への交渉の方向性をご提案します。

毎月の試算表の作成で月次決算を行い、資金繰り表を更新することで未来の資金繰りショートの時期を予測し、早めの黒字倒産対策が可能です。

四半期ごと、企業によっては毎月の金融機関への実績報告をサポートし、金融機関との対話を円滑にすることで本来は借りることが難しいような企業でも借りられる可能性をともに探ります。

顧問が客観的に財務的な判断材料と知識を提供するため、本業への投資に集中することが可能です。

迷った時にはいつでも相談することができる社長の右腕のような存在が財務顧問です。

当事務所の財務顧問契約は企業規模に応じて月5万円~契約が可能です。

一般的に事務作業を専業とする経理担当でも最低でも月15万円~、さらに経営判断も可能な財務担当の管理職を雇うなら月4,50万円~は必要です。

また、業務委託の契約のため会社としてもリスクが低いことも特徴です。

無料のお問い合わせは以下のフォームより可能です。

関連コラム【資金繰りが苦しい時に見るノート】

・財務分析の方法と経営課題の抽出で資金繰り表作成の準備!

行政書士/銀行融資診断士・梅田遼翔(ウメダハルカ)アップ創業支援行政書士事務所代表。

創業融資、許認可、会社設立をまとめて支援する創業のワンストップ支援を展開している。創業後には財務コンサルタントとして『経営者をお金の悩みから解放する』をモットーに資金繰りの管理や追加の資金調達を支援。

全国すべての地域の創業の相談に対応している。

【創業融資を受けたい方へ一言】

創業期のあらゆる不安に寄り添います!まずはお気軽に無料相談をどうぞ!

会社設立や資金調達についての無料相談はこちらから

こちらのお問い合わせフォームは【お客様専用】となっております。

お客様対応や協業等のご相談は直接代表までご連絡ください。

電話番号:090-5306-5763