財務分析の方法と経営課題の抽出で資金繰り表作成の準備!

最終更新日:2025/4/18

こんにちは!財務コンサルタント・行政書士の梅田です。

今回は、『資金繰りが苦しいとき見るノート』の更新です!

資金繰り表作成の準備としての財務分析の方法と経営課題の抽出の方法を解説していきます。

財務分析とは

まず、財務分析とは貸借対照表や損益計算書やキャッシュフロー計算書を利用して、財務指標といわれる指標を計算し、会社の収益の状況や財務の状況を分析することです。

財務分析を行うことで業績の良し悪しや課題を明らかにすることができ、経営計画書や資金繰り表を作成することに役に立ちます。

経営計画書や資金繰り表を作成することで、銀行に提出する資料のレベルがあがり、融資による資金調達が有利になるといった効果が期待できます。

今回のコラムではしっかりと財務分析と課題の抽出方法について学び、経営計画書や資金繰り表を作成するための準備を行いましょう。

代表的な財務指標と評価の方法

当事務所が顧問先の財務分析をする際に主に使う財務指標は、『安全性』『収益性』『効率性』『返済能力』の4つの視点で評価するグループに分けることができます。

この段落では、計算方法とその数字をどのように評価するのかを簡単に解説します。

安全性を評価する財務指標

安全性の評価は主に貸借対照表の数値を使用して算出します。

流動比率

企業の短期的な⽀払能⼒を簡易的に判断する指標です。流動⽐率が⾼いほど企業の⽀払能⼒が⾼いと⾔えます。

計算方法

流動資産/流動負債×100

評価の基準

⼀般的に150%以上が良いとされます。理想的には200%以上、100%を割っていると年内に資⾦ショートの可能性ありと判断されます。

当座比率

流動⽐率より厳密に企業の財務体質の短期安全性を判断する指標です。流動資産には不良在庫などの不良資産や資産性が疑われる勘定科⽬が含まれているため、より厳しく短期的な⽀払い能⼒を⾒る際に使われます。

計算方法

当座資産(流動資産ー棚卸資産)/流動負債×100

評価の基準

一般的に100%以上が望ましいとされます。

固定比率

長期的な安全性を⾒る指標です。⻑期的に利⽤する固定資産を⾃⼰資本ででどれだけまかなわれているかを⾒るために利用します。

計算方法

固定資産/純資産×100

評価の基準

一般的に100%以下が望ましいですが、資本力の乏しい中小企業には極めて困難です。よって多くの場合、長期的な安全性を見る場合は次の固定長期適合率で評価することが多いです。

固定長期適合率

⻑期的な安全性を⾒る指標です。⻑期的に利⽤する固定資産を⾃⼰資本と固定負債(⻑期借⼊⾦等)の安定資本で賄われているかどうかを⾒るために利用します。

計算方法

固定資産/純資産+固定負債×100

評価の基準

100%以下が望ましいとされています。100%を超える場合、設備投資等を流動負債等の短期で返済しなければならない資⾦で調達していることを意味し、資⾦繰りが不安定となる原因になります。

自己資本比率

計算方法

純資産/総資本×100

評価の方法

一般に⾃⼰資本⽐率が30%以上が優良と⾔われています。

ギアリング比率(負債比率)

借入にどれだけ依存しているかを見る指標です。借入依存度とも言います。

計算方法

有利子負債/純資産×100

※有利子負債=長期借入金+短期借入金+社債ー割引手形

評価の基準

⼀般に100%を下回ると財務が安定しているとされ、この数値が低いほど「負債の少ない会社」ということになります。

収益性を評価する財務指標

収益性の評価は主に損益計算書の数値を使用します。

売上高総利益率

「粗利益率」とも呼ばれ、企業の売上⾼に対する売上総利益の占める割合を⽰す指標です。商品・サービス等の利鞘の合計であり、企業の収益や競争⼒の源泉となります。

計算方法

売上総利益/売上高×100

評価基準

高ければ高いほど良い。業界平均や過去の実績等の比較で評価します。

売上率営業利益率

売上⾼に対する営業利益の占める割合を⽰す指標です。企業の通常の事業活動から稼ぎ出す利益についての収益性(利益率)を判断する指標であり、「本業の収益⼒の強さ」を⽰します。

計算方法

営業利益/売上高×100

評価の基準

高ければ高いほど良い。業界平均や過去の実績等の比較で評価します。営業利益が赤字の場合はビジネスモデルに問題がある場合が多いです。

売上高経常益率

売上⾼に対する経常利益の占める割合を⽰す指標で、企業の事業活動全体から得られる総合的な収益⼒を⽰します。財務活動なども含めた企業の事業活動全体における利益率を表す指標であり、⾦融収⽀の良し悪しや資⾦調達⼒の違いなどの財務⾯も含めた総合的な収益性が反映されます。

計算方法

経常利益/売上高×100

評価の基準

高ければ高いほど良い。業界平均や過去の実績等の比較で評価します。経常利益で赤字になる場合は借入依存による利息負担が大きいことなどが考えられます。

総資本経常利益率(ROA)

全ての資本を利⽤して、どれだけの利益を上げているのかを⽰す総合的な収益性の指標で、分⼦の利益は「当期純利益」を⽤いることもあります。企業の収益性分析を⾏う場合の最も基本となる指標です。

計算方法

経常利益/総資本×100

評価の基準

高ければ高いほど良い。業界平均や過去の実績等の比較で評価します。

効率性を評価する財務指標

効率性の評価は主に、損益計算書の売上高と貸借対照表の数値を使用します。

売上債権回転期間

売上債権が、売上に対して何⽇分あるいは何か⽉分あるかを⽰す指標。

計算方法

( 率 )売上⾼ / 売上債権(受取⼿形+売掛⾦)

(⽇数)売上債権(受取⼿形+売掛⾦)/売上⾼ ×365

(⽉数)売上債権(受取⼿形+売掛⾦)/売上⾼ ×12

評価の基準

業界平均と比較して評価します。業界平均と⽐較して⻑い場合、資⾦繰りの悪い会社という判断に繋がります。

棚卸資産回転期間

「在庫回転期間」とも呼ばれ、製品や仕掛品、原材料など棚卸資産(在庫)の管理の効率性を⾒る指標です。計算する際には、分⼦を売上⾼とするケースと売上原価にするケースがありますが、売上原価で計算する⽅がより正確に把握することができます。

計算方法

( 率 )(売上⾼ or 売上原価)/ 棚卸資産額

(⽇数)棚卸資産額/(売上⾼ or 売上原価)×365

(⽉数)棚卸資産額/(売上⾼ or 売上原価)×12

評価の基準

業界平均と比較して評価します。業界平均と⽐較して短い場合、在庫を持ってから販売されるまでの期間が短いことを意味し、少ない在庫で効率よく売上(収益)を上げていることになり、資⾦繰りにも良いと判断されます。。

仕入債務回転期間

⽀払⼿形や買掛⾦などの仕⼊債務が、何⽇分あるいは何か⽉分残っているかということを⽰します。

計算方法

( 率 )売上原価 / 仕⼊債務

(⽇数)仕⼊債務/売上原価 ×365

(⽉数)仕⼊債務/売上原価 ×12

評価の基準

業界平均や売上債権回収期間との比較で評価します。回転期間が短いと仕⼊れてから⽀払うまでの期間が短く、資⾦繰りが忙しくなりがちとなります。逆に⻑いと仕⼊れてから⽀払うまでの期間が⻑いため、資⾦繰りに余裕が⽣まれます。極端に短かったり、⻑い場合は要注意です。

売上債権回転期間と⽐較して仕⼊債務回転期間の⽅が短い場合、資⾦繰りが厳しくなる要因となります。

返済能力を評価する財務指標

簡易キャッシュフロー

企業の収益性を⾒る指標で、経常利益ではなく、営業利益や税引後当期純利益で⾒る場合もあります。

返済財源となる為、⾦融機関が注⽬する指標の⼀つ。

計算方法

経常利益+減価償却費-法⼈税等

※税引後経常利益+減価償却費と表現することもあります。

評価の基準

高ければ高いほどよい。実際の返済額と比較して評価します。この金額が返済額を下回っているような場合には、売上によって返済原資を作れていないことになり資金繰りに余裕がなくなることが予想されます。

借入月商倍率

借⼊⾦残⾼が平均⽉商の何ヶ⽉分相当あるかを計算し、売上規模に対する借⼊のボリュームを⾒る指標で、おおよその借⼊限度額を判断する⽬安になります。

計算方法

有利⼦負債合計/平均⽉商

評価の基準

⼀般的に正常ラインは3倍以内、6倍を超えてくると⾚信号というイメージになります。運転資⾦としての借⼊量を図る指標であり、設備投資が多い会社とそうでない会社で⾒⽅がかわり、⼀概に借⼊総額だけ⾒て3倍や6倍ということではないですが、簡易的なイメージをつかむのに便利です。

債務償還年数

⾦融機関が融資先企業を財務分析する際に重視する指標の⼀つです。

計算方法

①有利⼦負債/CF

② (有利⼦負債ー現預⾦)/CF

③ (有利⼦負債ー経常運転資⾦)/CF

④ (有利⼦負債ー経常運転資⾦ー現預⾦)/CF

※①⇨②⇨③⇨④の順に緩和された計算⽅法になります。

有利⼦負債から返済不要と考えられる経常運転資⾦を差し引いたり、現預⾦を差し引いて実質的な有利⼦負債残⾼で計算することで債務償還年数が短くなります。

シーンや⾦融機関によってどの計算を採⽤するかは様々です。

評価の基準

債務償還年数が短い企業ほど、返済能⼒が⾼く、融資を⾏う⾦融機関側からの格付けも⾼くなります。10年以内を目指すことが望ましいです。

インタレスト・カバレッジ・レシオ

⾦融コスト(⽀払利息+⼿形割引料)に対する事業利益(営業利益+受取利息+受取配当⾦)の⽐率です。

企業の信⽤⼒を評価するための財務指標の⼀つで、年間の事業利益が⾦融コストの何倍であるかを⽰し、⾦融機関が融資を⾏う際に重視されます。

計算方法

(営業利益+受取利息+受取配当⾦)/(⽀払利息+割引料)

評価の基準

この倍率が⾼いほど、⾦利負担能⼒が⾼く、財務的余⼒があり有利⼦負債の返済の安全度が⾼いとされ、⼀般的に2倍以上が良いとされています。

このほかにも『生産性』や『成長性』を評価する指標を分析することもあります。

また、業種や企業規模によっても重要視する指標は違うのでその都度必要な指標をピックアップして財務分析を進めます。

財務指標の改善をするための取り組み

代表的な財務指標を計算してみて自分の会社のどこに課題があるのかざっくり把握ができたと思います。

次は、経営計画書や資金繰り表を作成するため、それらの課題をどのようにして解決していくのかを考えていきましょう。

売上の改善

安全性や収益性を改善する場合、一番優先するべきはやはり売上の改善です。

売上を改善し収益性を向上させ、会社に返済財源をしっかりのこすことで安全性を高めていきます。

売上の改善は損益計画に反映させます。

どのようにして売上を改善するかというのは財務の視点よりマーケティングなどの領域になるので今回は触れません。

では、一体いくらの売上を目標にしたらいいのか、そしてその売上を達成するためにはどういう視点が必要なのかは意外と簡単に算出することができます。

その際に有効な分析指標が損益分岐点売上高です。

損益分岐点売上高

これは、企業の利益が0になるような赤字と黒字の境界となる売上高のことです。

計算方法

固定費/1-変動比率

※変動比率=変動費/売上高

固定費と変動費

変動費とは売上と連動して変動する費用のことで、基本的には仕入や外注費がこれに当たります。

固定費とは売上に関係なく一定額でかかる費用のことです。

例えば、人件費、地代家賃などです。水道光熱費や人件費は月によって変動があったりするので変動費だと思われがちですが、あくまで売上に伴って変動するものが変動費なので、これらは固定費として計算します。

損益分岐点売上高では足りない?

実は、損益分岐点売上高では企業の売上高としては不十分です。

損益分岐点売上高の算出に必要な固定費は『費用』です。

つまり、損益計算書にでてこない毎月の出金は含まれていません。

損益計算書にでてこない毎月の出金とは、『月々の返済』『資産性のある保険の支払い』などのことを言います。

個人事業主の場合は、『事業主の給料』も損益計算書にはでてきませんね。

資金繰り管理の実務の中ではこれらを固定費にプラスして実質的な損益分岐点売上高を算出します。

計算式は以下の通りです。

(固定費+借入の毎月の返済額等)/1-変動比率

この売上高が企業が資金繰りをしっかり回せている時の売上高となります。

売上構成要素の分解

損益分岐点売上高まで算出できれば、あとはさらに損益分岐点売上高を分解して具体的な目標を定めましょう。

飲食事業の場合

売上=座席数×回転率×客単価×営業日数

経費の見直し

収益性を改善する際には、売上と同時に経費の見直しも必要です。

経費の見直しは、経営計画書上では損益計画に反映させます。

ただし、過剰な経費削減はかえって売り上げを低下させることになります。

ダメな例

・人件費の削減→人が辞めて営業ができず売上が出せない

・広告宣伝費の削減→お客様の流入経路がなくなり売上が低下する

このように売上に直結するような経費はなるべく削減の対象にするべきではありません。

良い例

・役員報酬の減額(税務上の問題は税理士と相談が必要です)

・家賃の減額の交渉

・新しい仕入先の開拓

・外注による固定費の変動費化

・費用対効果の薄い業務委託の削減

経費を削減する際は、勘定科目を取引先ごとまで分解し、しっかりと精査をしたうえで削減をしていきます。

時には売上をあげるために追加的に投資をする必要があることも理解しておきましょう。

追加の借入の検討

必要な売上をあげるために、追加的な投資が必要な場合は追加の借入も検討しましょう。

追加の借り入れの計画は、経営計画書上では資金繰り表に反映させます。

その際、借入ができる金額を把握するのに参考になるのが財務指標の『返済能力』を評価する指標です。

また、信用保証協会の無担保保証枠も参考にするとよいでしょう。

入出金サイトの見直し

売上債権回転期間や仕入債務回転期間などの効率性を改善したい場合は、取引先への交渉等で入金を早めてもらう、支払いを遅くしてもらうなどの交渉によって入出金のサイトを見直しましょう。

入手金サイトの見直しは、経営計画書上では資金繰り表に反映させます。

しかし、取引先に資金繰りが苦しいと思われたくないなど、かならずしも交渉が上手くいくとは限りません。

その際は、入出金サイトの差によって生じる経常運転資金を短期継続融資によって調達するという方法があります。

経常運転資金

経常運転資金とは、売上債権+在庫-仕入債務で求めることができ、入金を待っている間に支払いが発生するため経常運転資金を確保しておかないと資金繰りを圧迫します。

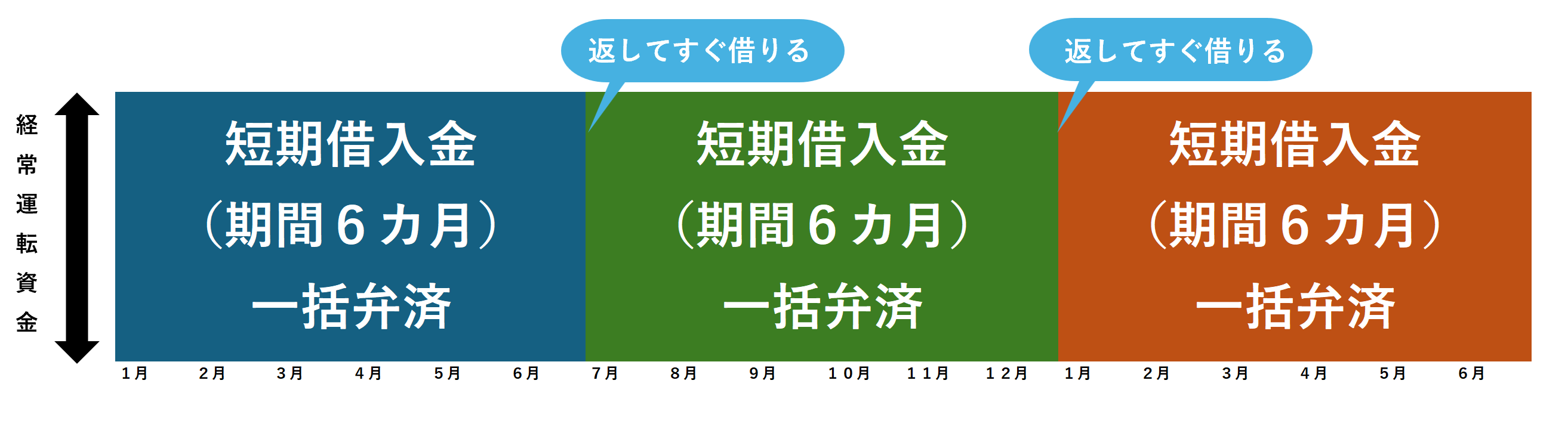

短期継続融資

上記の経常運転資金を常に確保する手段が『短期継続融資』です。

この資金調達方法は、短期借入金を返済と同時に再度借りるということを繰り返すことで、実質的に元金の返済をせずに利息のみを払い続ける資金調達方法です。

リスケジュールや借り替えによって月々の返済負担を減らす

返済能力に見合っていない返済を行っていることにより資金繰りを圧迫している場合、適正な返済額にするため借り替えによる借入の一本化や最悪リスケジュールなどを検討しなければならない場合もあります。

リスケジュールや借り替えの計画はは、経営計画書上では資金繰り表に反映させます。

その場合は、追加の資金調達が困難になったり、金融機関へ経営改善計画書の提出などが必要になることがあります。

当事務所と財務顧問を契約するメリット

ここまで財務分析の手法とそこからの経営課題の抽出と課題解決の方法を解説してきました。

当事務所を財務顧問として契約していただくことで、この財務指標を『銀行格付け』の現状把握や、今後格付けを向上させていくために利用することが可能です。

貸借対照表や損益計算書を金融機関の目線で修正し、そのうえで財務指標を算出するためより高度な財務分析が可能です。

また、それらを参考に銀行格付けの分析を行い、借入の可能性を探ることで銀行への交渉の方向性をご提案します。

毎月の試算表の作成で月次決算を行い、資金繰り表を更新することで未来の資金繰りショートの時期を予測し、早めの黒字倒産対策が可能です。

四半期ごと、企業によっては毎月の金融機関への実績報告をサポートし、金融機関との対話を円滑にすることで本来は借りることが難しいような企業でも借りられる可能性をともに探ります。

顧問が客観的に財務的な判断材料と知識を提供するため、本業への投資に集中することが可能です。

迷った時にはいつでも相談することができる社長の右腕のような存在が財務顧問です。

当事務所の財務顧問契約は企業規模に応じて月5万円~契約が可能です。

一般的に事務作業を専業とする経理担当でも最低でも月15万円~、さらに経営判断も可能な財務担当の管理職を雇うなら月4,50万円~は必要です。

また、業務委託の契約のため会社としてもリスクが低いことも特徴です。

無料のお問い合わせは以下のフォームより可能です。

関連コラム【資金繰りが苦しい時に見るノート】

【番外編】銀行融資を意識した会社設立、代行依頼のポイント!

行政書士/銀行融資診断士・梅田遼翔(ウメダハルカ)アップ創業支援行政書士事務所代表。

創業融資、許認可、会社設立をまとめて支援する創業のワンストップ支援を展開している。創業後には財務コンサルタントとして『経営者をお金の悩みから解放する』をモットーに資金繰りの管理や追加の資金調達を支援。

全国すべての地域の創業の相談に対応している。

【創業融資を受けたい方へ一言】

創業期のあらゆる不安に寄り添います!まずはお気軽に無料相談をどうぞ!

資金繰り改善についての無料相談はこちらから

こちらのお問い合わせフォームは【お客様専用】となっております。

お客様対応や協業等のご相談は直接代表までご連絡ください。

電話番号:090-5306-5763